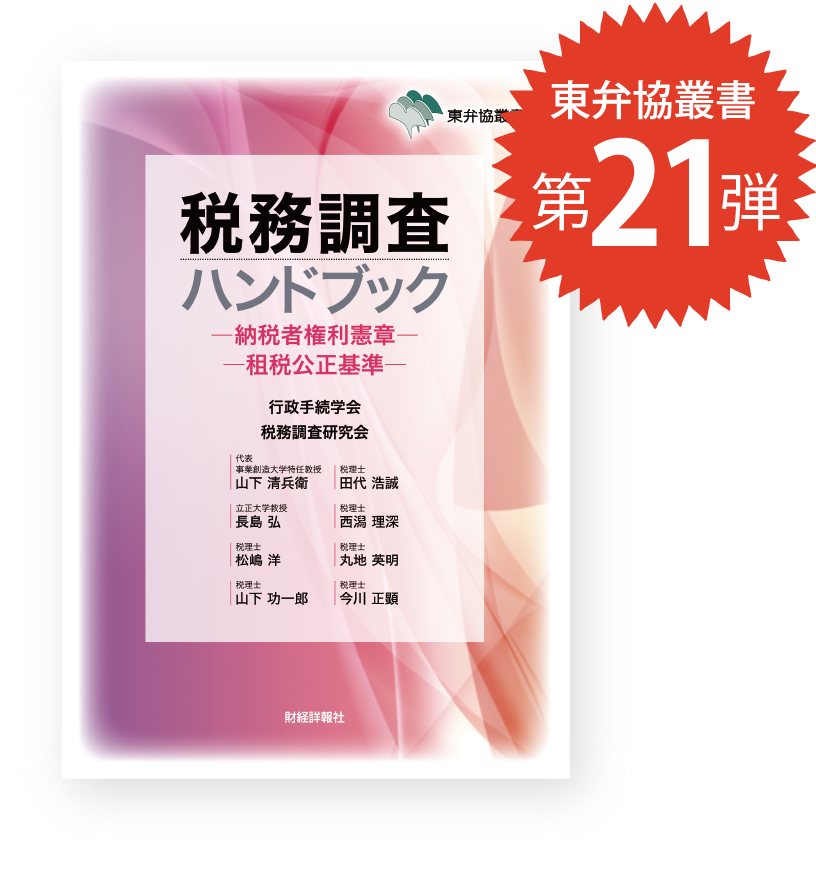

最新 東弁協叢書第21弾

『税務調査ハンドブック』

~納税者権利憲章~

~租税公正基準~

弁護士諸氏の中には行政手続の分野において、「弁護士が関与すべきは訴訟になってから」「税務調査は税理士、会計士等、別の士業の仕事」との認識の方も多いのではないでしょうか。イギリスの弁護士は訴訟業務のみを行うバリスタ(法廷弁護士)と訴訟以外の業務を行うソリシタ(事務弁護士)に分かれていますが、それに当てはめると、日本人弁護士の多くはバリスタ業務のみが弁護士の仕事だと考えている人が多い。しかし租税訴訟が行われる件数は年間を通しても全国でわずか200件足らず。しかもそのうちの9割以上が敗訴となる負け戦です。そのため、自身の専門分野の中に租税訴訟を掲げている弁護士でも、実際は一度しか経験がない、やったことはあるが勝ったことはない、などという方もおり、これからキャリアを積もうにもなかなかそのチャンスにも恵まれないというのが実情です。一方、訴訟に至らない税務調査の案件は無数にあります。バリスタが1割、ソリシタが9割というイギリスの弁護士数の割合を見ても、いかにソリシタの分野に弁護士の可能性があるかがわかります。

平成23年の国税通則法一部改正により、国税の調査に関する第7章の2が新設され、「国税調査官と納税義務者が協議して租税債権を決める税務調査結果説明会」が行われるようになりました。ここに弁護士が関与するべきです。私人の間で行われる取引には法的分析が必要不可欠です。税の専門家である税理士と、法の専門家である弁護士が協働することで公正で適正な手続を行うことが可能となり、ここに弁護士の活躍の場があります。

本書は、税務調査の段階で弁護士が関与し成功したケースを紹介した一冊です。「税務調査」と銘打った書籍は世に多数ありますが、それらは主に税理士等が滞りなく手続を行うためのマニュアルであり、弁護士が税務調査に介入することを前提とした本書とは本質から異なります。本書第1部では税務調査手続に法律家が関与することの必要性を解説、第2部は専門的な各種の税務調査手続について、実際の成功事例に基づいた解説を行っています。多くの弁護士や税理士、研究者らの議論を経たこれらの内容は、租税公正基準、いわば民間通達として機能し、本書自体が実際の税務調査の場で使える大きな武器となることでしょう。

租税法分野を専門とする弁護士や税理士はもちろん、専門外であっても税の知識は弁護士にとって必要不可欠です。ぜひ永久保存版の民間通達たり得る本書を蔵書に加え、税務調査への見識を深めていただければと思います。

-

山下清兵衛(二弁)

山下清兵衛(二弁)

書籍出版事業プロジェクトチーム 副主査 -

編著:行政手続学会/税務調査研究会

編著:行政手続学会/税務調査研究会

発行:株式会社財経詳報社